Xmen_pro

Senior Member

Quá đông đúc, thị trường xe điện Trung Quốc không phải là sân chơi của những chiến binh yếu kém. Thực tế là nhiều công ty có tiềm lực yếu kém, năng lực hạn chế đang phải đối mặt với rất nhiều khó khăn.

Một phòng trưng bày chưa được khai trương của China Evergrande New Energy Vehicle Group Ltd. tại Thượng Hải. Ảnh: Bloomberg.

China Evergrande New Energy Vehicle Group Ltd., đã gặp phải trở ngại trước NWTN có trụ sở tại Dubai, một công ty vừa đồng ý đầu tư 500 triệu USD chỉ hai tháng trước đó. Tuần trước, NWTN đã đình chỉ các khoản thanh toán hỗ trợ cho nhà sản xuất xe điện, công ty có liên kết với một trong những nhà phát triển bất động sản gặp khó khăn nhất Trung Quốc.

Trong khi đó, WM Motor tuần trước cho biết một tòa án ở Thượng Hải đã chấp nhận đơn đăng ký trước tái cơ cấu khi công ty này đang gặp khó khăn về tài chính. Doanh số bán hàng đã giảm hơn 90% trong bối cảnh hàng loạt đợt cắt giảm lương và sa thải nhân viên để giảm chi phí.

Đây là những bước thụt lùi đáng kể đối với các công ty từng tự hào như Evergrande NEV vào đầu năm 2019 đã có tham vọng trở thành tập đoàn xe điện lớn nhất thế giới trong vòng 3 đến 5 năm, trong khi WM Motor thu hút được sự ủng hộ của các gã khổng lồ công nghệ Trung Quốc là Baidu Inc. và Tencent Holdings Ltd.

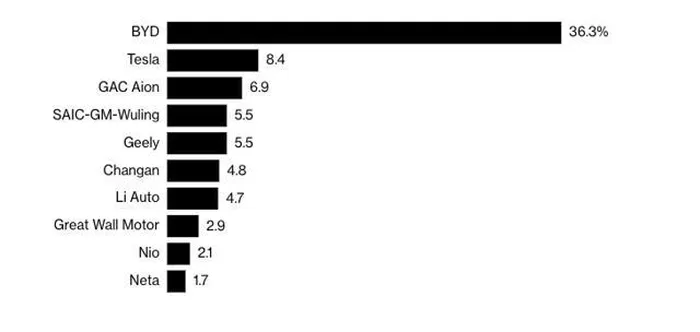

Khi cặp đôi đang chờ đợi doanh số bán hàng thành hiện thực, các dấu hiệu hợp nhất hơn nữa trong lĩnh vực xe điện đông đúc của Trung Quốc đang xuất hiện rất lớn. Đồng thời, những công ty như BYD Co. và Tesla Inc. thậm chí còn trở nên mạnh mẽ hơn - 10 nhà sản xuất xe điện hàng đầu đang trên đà chiếm khoảng 80% tổng doanh số bán xe điện trong năm nay.

Jing Yang, Giám đốc Nghiên cứu Doanh nghiệp Trung Quốc tại Fitch, cho biết: “Nếu chúng ta nhìn vào những công ty xe điện có doanh thu tối thiểu từ góc độ tín dụng, vấn đề chính của họ là rủi ro thực thi chiến lược rất cao, dòng tiền tự do âm kéo dài và rủi ro thanh khoản.. Đối với những nhà sản xuất ô tô đó, rất khó tiếp cận thị trường trái phiếu. Rủi ro tái cấp vốn của họ sẽ tăng cao nếu các nhà đầu tư cổ phần và ngân hàng bỏ đi”.

Ngoài WM Motor và Evergrande, thực tế hiện có hơn chục thương hiệu xe điện hiện tại Trung Quốc đang phải đối mặt với tình trạng doanh số sụt giảm nghiêm trọng.

Dữ liệu từ Trung tâm Nghiên cứu và Công nghệ Ô tô Trung Quốc (CATARC) cho thấy mặc dù có khoảng 91 nhà sản xuất ô tô điện đang hoạt động nhưng gần 1/3 trong số đó đang có doanh số ít hơn 500 ô tô mỗi quý. Trong khi đó, Tesla đã xuất xưởng khoảng 74.000 ô tô vào tháng trước từ nhà máy ở Thượng Hải.

Các thương hiệu như Aiways, Zotye và Haima, vào thời kỳ đỉnh cao, họ từng vận chuyển hàng trăm hoặc thậm chí hàng nghìn phương tiện sử dụng năng lượng mới mỗi quý. Dữ liệu của CATARC cho thấy trong quý 2 năm nay, số lượng đăng ký mới của họ giảm xuống không quá 20 xe.

Dựa trên Chỉ số Herfindahl-Hirschman (HHI), một thước đo được các học giả và cơ quan quản lý sử dụng để đánh giá sự cạnh tranh và đo lường mức độ tập trung của thị trường, lĩnh vực này đang dao động quanh một ngưỡng đánh dấu sự chuyển đổi từ quá đông đúc sang tập trung vừa phải.

Top 10 công ty hàng đầu đã giành được 80% doanh số bán xe điện ở Trung Quốc hiện tại. Nguồn: Hiệp hội xe khách Trung Quốc.

Nhìn chung, HHI dưới 1.500 cho thấy thị trường cạnh tranh, trong khi 1.500-2.500 là mức độ tập trung vừa phải và trên 2.500 là mức độ tập trung cao.

Một số nhà đầu tư chọn lọc đang tiếp tục ủng hộ những công ty mới nổi có triển vọng nhất.

Xpeng Inc. vào tháng 7 đã nhận được khoản đầu tư 700 triệu USD từ Volkswagen AG, theo đó nhà sản xuất ô tô Đức sẽ nắm giữ 4,99% cổ phần của công ty Trung Quốc và có một ghế trong ban giám sát.

Tuần trước, Xpeng cho biết cuộc điều tra về người đứng đầu bộ phận mua sắm của Xpeng sẽ không làm gián đoạn hoạt động kinh doanh, đồng thời xác nhận thông tin trên phương tiện truyền thông địa phương về một cuộc điều tra tham nhũng.

Nio Inc., công ty vẫn chưa tạo ra lợi nhuận nhưng đặt mục tiêu tăng gấp đôi doanh số lên 250.000 xe điện trong năm nay, trong khi đó đã bán 7% cổ phần cho một thực thể do Abu Dhabi kiểm soát với giá khoảng 740 triệu USD. Những người quen thuộc với vấn đề này cho biết họ đang xem xét huy động khoảng 3 tỷ USD từ các nhà đầu tư vào tháng trước.

Vẫn có những công ty đang cố gắng thâm nhập thị trường xe điện, chẳng hạn như Xiaomi Corp. Nhà sản xuất điện thoại thông minh Trung Quốc hiện đang đang đàm phán với các nhà sản xuất ô tô đã có uy tín về quan hệ đối tác sản xuất tiềm năng trong khi chờ Bắc Kinh phê duyệt giấy phép để họ có quyền tự sản xuất xe điện.

Mục tiêu bán hàng của Trung Quốc là 6 triệu chiếc vào năm 2025 do Bộ Công nghiệp và Công nghệ thông tin Trung Quốc đặt ra vào năm 2019 đã vượt quá. Nhà phân tích Paul Gong của UBS dự báo vào tháng Tư rằng việc giao xe thuần điện và xe plug-in hybrid dành cho hành khách ở Trung Quốc dự kiến sẽ tăng 55% lên 8,8 triệu chiếc trong năm nay.

Xe điện được ước tính sẽ chiếm khoảng 1/3 doanh số bán ô tô mới ở Trung Quốc đại lục vào năm 2023, nhưng điều đó có thể không đủ để duy trì hoạt động tại nhiều nhà sản xuất xe điện, những người đã chi hàng tỷ USD cho các chi phí liên quan đến thiết kế, sản xuất và bán hàng.

Tốc độ tăng trưởng kinh tế của Trung Quốc đã chậm lại trong 8 năm qua, càng trở nên trầm trọng hơn do chiến lược được gọi là Zero Covid của chính phủ, dẫn đến việc cắt giảm việc làm trong các lĩnh vực công nghệ, bất động sản và du lịch. Điều đó đã dẫn đến sự sụt giảm chung trong chi tiêu, do người tiêu dùng trì hoãn mua các mặt hàng có giá trị lớn như ô tô và bất động sản.

Các nhà sản xuất ô tô điện “lính mới” ở Trung Quốc đối mặt với tương lai u ám

Quá đông đúc, thị trường xe điện Trung Quốc không phải là sân chơi của những chiến binh yếu kém. Thực tế là nhiều công ty có tiềm lực yếu kém, năng lực hạn chế đang phải đối mặt với rất nhiều khó khăn.